10月26日,中智科技(301361.SZ)披露了首次公开发行股票并在创业板上市的招股说明书。

公司拟公开发行不超过2908.4万股人民币普通股(A股),占发行后总股本的25%。认购日为2022年11月4日。本次IPO募集资金扣除发行费用后,将分别用于“中智科技产业园建设项目”、“中智科技研发检测中心建设项目”及补充流动资金。优先级。上述项目总投资65,454.71万元,其中拟投资61,266.22万元。

中智科技自成立以来科技,一直从事内燃机发电机组自控系统、低压配电自控系统等相关自动化产品的研发、生产、销售和服务。较早推出模块化控制的企业。公司于2014年1月24日在新三板挂牌,2020年12月17日终止在新三板挂牌。

报告期内,中智科技核心技术产品的控制器产品收入分别为9,887.22万元、11,944.55万元、14,534.22万元和6,323.50万元,分别占公司的71.30%、68.08%、71.86%和69.94%。控制器产品有更高的收入。

在同类市场中,中智科技主要面临来自深海、科迈、丹空等具有一定规模和技术实力的国际知名企业的竞争压力。还有一些差距。而在市场份额方面的具体比较,众智科技并未透露。

根据招股书特别风险提示,若未来市场竞争环境加剧,公司无法在科研创新、产品开发、资金规模、营销等方面不断提升竞争力,将面临风险市场竞争力下降。

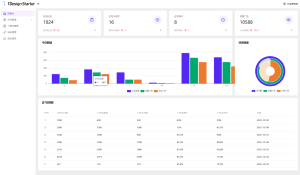

中智科技表示,公司非常重视研发投入、研发团队建设和研发管理机制。但在研发投入方面,公司明显低于同行业可比公司平均水平。报告期内,公司研发费用与同行业可比公司比较如下:

报告期内(2019年、2020年、2021年和2022年上半年)中智科技研发费用率分别为6.54%、5.86%、6.33%和7.96%,而同年可比公司平均水平工业分别为9.27%、9.45%、8.87%和7.98%。对此,中智科技表示科技,主要是由于新雷电研发费用率较高。扣除新雷电的影响后,公司研发费用率与同行业可比公司平均水平较为一致。

【关注百家号乐居财经,洞察楼市变化。】

- 最新

- 最热

只看作者