作者 | 王菲

报告|投资社区

“我们没有感受到寒冬,我们在融资过程中一直处于被动状态,到现在,我们也不缺钱。” 一家数字 SaaS 服务商的创始人告诉投资界。2018年成立后,公司在不到一年的时间里获得了两轮融资,融资总额达1亿元。

不久前,云计算服务商优客获准在科创板IPO注册,这意味着它即将成为中国乃至全球第一支独立上市的公有云股票。作为科创板首家“同股不同权”公司,本次IPO市盈率高达181.85倍,备受市场关注。

“过去12个月,To B投资一直是最火的,很多同行在这个领域花的时间比较多,有的以前只看To C,现在也在看To B。” 一位专注于To B赛道的PE投资人表示。

资本市场忽冷忽热,To B投资火爆。无论是从创业公司的融资端,到投资项目的退出端,再到寻找项目的投资端,整个To B赛道都展现出前所未有的热度。

与此同时,关于To B投资风险的警惕呼声不断。在此前的清科年会上,不止一位知名投资人表示,2020年将是企业服务领域非常危险的一年。

过去 12 个月是最受欢迎的,接下来的 12 个月将是最危险的。这条赛道在企业服务领域发生了什么?

中国风投一直“拖欠”ToB投资

股息被削减,周期重新开始。近两年,国内很多VC的关注点逐渐从To C转向了To B。

清科统计显示,2006年中国最具投资价值50强企业中,92%为To C企业;2018 年,这个数字发生了逆转。在前50名最有价值投资公司的榜单中,80%%的标的都是To B的公司。

从创投市场的发展历程来看,近二十年来,一大批初级市场的人和资本涌向消费互联网领域,不少VC也赚得盆满钵满,迅速崛起. To B领域的投资一直有“债”。

“中国的风险投资在企业服务上赚的钱并不多,他们赚的钱基本来自消费互联网。未来十年,我相信会有变化。在劳动报酬增加和大规模应用的背景下。云服务在人工智能和大数据的赋能下,企业服务可以为企业创造更多价值。” 金沙江创投的朱晓虎说创业,这位以投资C端项目而闻名业界的投资人,一直在公开场合强调对To B业务的钦佩。

作为投资者,这只是一个缩影。幕后,这两年,一级市场的关注点悄然转移。

以金沙江创投为例,2018年投资企业服务项目数量已超过消费互联网。“明年我们To B投资的布局预计将超过一半,”远景资本合伙人刘怡然表示。2016年,这家总部位于杭州的投资机构开始布局对公服务,To B投资在整个板块中的占比持续提升。

To B和To C投资的趋势从2018年蔓延到2019年。

“消费互联网企业在融资的道路上非常艰难,大家都说资本是个寒冬,但在我负责的领域,包括硬技术、企业服务创业,还是一个春天。” 启明创投合伙人叶冠泰也表示,“在过去几年的十个To B投资中,启明创投投资的公司表现非常出色,2019年大部分公司都能用比较满意的估值进行融资。 “

人口红利逐渐消失,企业降本增效需求猛增,科创板重燃退出希望。这些是To B投资活跃的根本原因。

刘怡然认为,To B 端的变化往往与 To C 端相对应。“过去五年,中国10亿、亿万人的前端不断数字化、线上化,倒逼行业中后端向前适应,产业化的创新机遇出现在前向和后向传输的过程,前端运营流量也可以到后端整合供应链业务,中长尾聚合形成大流量入口,我们看好这样的整合将为工业互联网的上下游延伸带来机遇,无论从哪个环节开始创业,每个人都有前向或后向整合的机会,

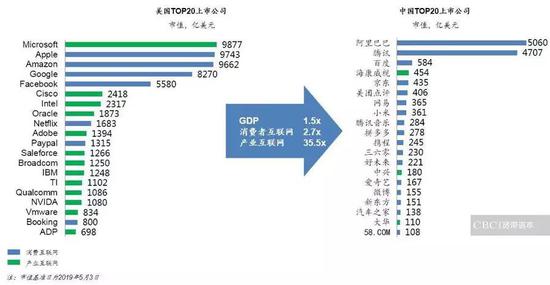

投资者必须着眼于长期的未来。从中美创投市场的对比来看,两国投资机构在企业服务赛道的布局差异很大。整体来看,美国投资者在To B市场的收益与To C市场基本持平。在很多硅谷VC的投资结构中,To C可能只占20%,剩下的80%在企业服务领域。中国风投正好相反。

据机构统计,美国上市公司50%是To C,50%是To B(其中一半是交易平台,一半是部分SAAS企业级服务),但在中国,现在96%的上市公司是To C、To B仅占4%。

这一切都预示着中国To B投资的拐点即将到来。

ToB 初创公司非常脆弱

无论是创业者还是投资人,To B 都比 To C 更难。

美团CEO王兴曾王兴曾评价中国的to B服务,“中国的to C公司非常好,最大的是阿里,然后腾讯、百度、to B公司都找不到,或者还有活的,但它过着悲惨的生活。”

“在中国的To B领域,创业公司要面临两大挑战:A轮死或B轮死。” 在阿尔法公社创始人徐思清看来,对于To B公司来说,B轮将成为一个明显的分水岭。它需要一个足够好的产品来扩展。

这是事实。“2019年我们最困难的时候,不知道下个月怎么给员工发工资。” 某快消品B2B电商公司负责人回顾了过去一年的发展历程。2019年年中,他们刚刚融资16亿元。

“未来我们三个路径,99%会死,0.5%会被收购,另外0.5%会上市,我们死的概率非常高,我们做得很好,每个人都可以打破船,然后能够将整个结果向后推这种准备。” 上面提到的SaaS服务商的创始人也表示,即使成立不到一年,也拿到了两轮融资。

To B 是一场典型的马拉松比赛。杨尚(化名)两年前离开酒店业,选择创业,专注于商旅管理。

回顾过去两年To B的创业经历,他感慨道:“做To C之前,东西很快,两三个月就上线了,经过用户反馈,他们很快做出了调整。我们知道To B很难,一定要有耐心,花了半年时间才把产品弄出来,结果一年后发现一点毛线都没有,什么也没有形成。”

即使产品出来了,如何打开市场也是一个问题。在过去20到30年的发展中,美国企业服务市场已经相当成熟,中小企业已经形成了软件意识和支付习惯。这个行业生态比to C行业还要好。

但对于大多数中国企业来说,为软件或服务付费的意愿还处于起步阶段,支付能力不足是中国企业为创业者服务的一座大山。

这也是很多投资者关心的问题。“有两种人在付出起步价,一种是国企,付出了很多钱,另一种是BAT,但是缺少中客户。我们在做软件的时候。大公司,客户比较少。” 叶冠泰认为,这将是To B创新的一大挑战。

另一大挑战是国内大客户对产品的功能要求相对较低,而对集成定制的要求相对较高。实力直接影响销售。”他进一步指出。

如今,To B企业服务的很多客户都是以互联网为代表的新经济公司。比如近两年,腾讯做的其中一件事情就是全面拥抱工业互联网。

“腾讯这两年在组织架构和业务方向上最大的变化就是从消费互联网向工业互联网的转变,腾讯在工业互联网还是一个新兵,我们从2011年就开始关注这个领域。2014年,我们系统梳理了产业和投资布局,2018年腾讯成立CSIG(云与智慧产业事业群),全面拥抱工业互联网。” 腾讯投资管理合伙人李朝晖公开表示。

2020年是最危险的一年?

市场已经火了,大家都在猜测中国什么时候会出现10多家年收入过亿的SaaS公司。但与此同时,2019年,很多人对To B投资开始警惕起来。

尤其是在宏观经济下行的背景下,大部分企业的上下游都会受到冲击。To B行业谁在裸泳,答案将逐渐浮出水面。

2014年和2015年左右,B2B垂直电商项目是一个风口。随着时间的推移,风险正在暴露出来。“很多B2B企业承担了部分支持账期结算的功能,账期缺口往往由股权融资填补。企业一团糟,只能靠融资来输血。”刘怡然深感这个。

“2020年是To B企业服务领域非常危险的一年,这两三年我看到太多的公司在做AI、RPA、SaaS、大数据、数据中台,等到钱来了,都扩张了,估值也涨了,但大多数公司都很难找到合适的落地场景。” 在清科举办的第十九届中国股权投资年度论坛上,君联资本董事总经理兼首席投资官李嘉庆也表示。

To B 投资已经处于泡沫之中。从 2018 年开始,搭建中间平台成为一个非常流行的概念,在这个领域涌现出很多初创公司。有的团队刚成立时就能以10倍PS的估值获得融资,这在很多投资人看来是非常不合理的。

“最大的问题是To B行业没有新的估值体系。大多数投资都有两个估值体系。第一个是针对消费的。消费GNV会计方法简单用于交易To。B的转换方法“很危险。还有一个直接对标美国公司,2020年To B的分化,投资者需要重组To B系统。” 嘉裕基金创始合伙人、董事长魏哲认为。

当然,危险和机遇往往并存。从增长潜力来看,中国企业服务市场是一座尚未挖掘的金矿。

数据显示,2017年中国企业达3500万家,企业服务市场规模超过万亿元。与美国相比,中国企业服务市场还有很大的发展空间。

GGV纪源资本管理合伙人傅继勋表示,万亿级的云迁移是一大主题。在美国,整个云迁移已经发生了十年,都是上百亿的公司。中国企业互联网云中的这些服务公司在哪里,未来五十年还会有这样的公司。

To B 掌权,2020 年新的投资大战已经打响。

- 最新

- 最热

只看作者